การจัดเก็บภาษีสรรพสามิต

รายละเอียดแยกตามประเทศสมาชิกอาเซียน

- ประเทศบรูไน

- ประเทศกัมพูชา

- ประเทศอินโดนีเซีย

- ประเทศลาว

- ประเทศมาเลเซีย

- ประเทศเมียนมาร์

- ประเทศฟิลิปปินส์

- ประเทศสิงคโปร์

- ประเทศไทย

- ประเทศเวียดนาม

เปรียบเทียบการจัดเก็บภาษีสรรพสามิตของประเทศสมาชิกอาเซียน

สำหรับการจัดเก็บภาษีสรรพสามิตในประเทศไทย เป็นการเก็บภาษีการขายเฉพาะที่เรียกเก็บจากสินค้าและบริการบางประเภท โดยมีวัตถุประสงค์เพื่อให้ผู้บริโภคต้องรับภาระภาษีสูงกว่าปกติ สำหรับสินค้าที่อาจมีผลเสียต่อสุขภาพของผู้บริโภคหรือศีลธรรมอันดี หรือสินค้าที่มีลักษณะเป็นการฟุ่มเฟือย หรือสินค้าที่ได้รับผลประโยชน์เป็นพิเศษจากรัฐ หรือสินค้าที่ก่อให้เกิดภาระต่อรัฐบาลในการที่จะต้องสร้างสิ่งอำนวยความสะดวกต่างเพื่อให้บริการแก่ผู้บริโภค หรือเป็นสินค้าก่อให้เกิดผลกระทบต่อสิ่งแวดล้อม

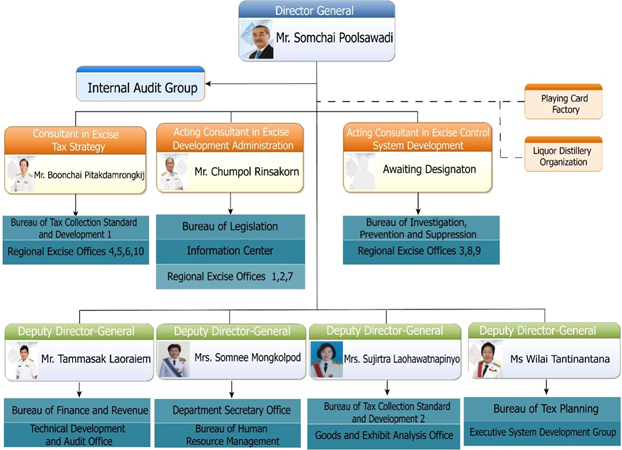

หน่วยงานที่จัดเก็บภาษีสรรพสามิต

กรมสรรพสามิต กระทรวงการคลัง เป็นหน่วยงานซึ่งมีอำนาจหน้าที่ดำเนินการจัดเก็บภาษีสรรพสามิตจากสินค้าและบริการ โดยอาศัยอำนาจตามกฎหมายฉบับต่าง ๆ คือ พระราชบัญญัติภาษีสรรพสามิต พ.ศ. 2527 พระราชบัญญัติพิกัดอัตราภาษีสรรพสามิตพ.ศ. 2527 พระราชบัญญัติจัดสรรเงินภาษีสุรา พ.ศ. 2527 พระราชบัญญัติจัดสรรเงินภาษีสรรพสามิตพ.ศ. 2527 พระราชบัญญัติสุรา พ.ศ. 2493 พระราชบัญญัติยาสูบ พ.ศ. 2509 พระราชบัญญัติไพ่ พุทธศักราช 2486

แผนผังแสดงโครงสร้างอำนาจหน้าที่ภายในกรมสรรพสามิต

(ที่มา https://www.excise.go.th/ABOUT_US/ORG_CHART/index.htm)

ผู้มีหน้าที่เสียภาษีสรรพสามิต

ผู้มีหน้าที่จะต้องเสียภาษีสรรพสามิต ได้แก่ 1) ผู้ผลิตหรือผู้ประกอบอุตสาหกรรม 2) ผู้ประกอบกิจการสถานบริการ 3) ผู้นำเข้าซึ่งสินค้า และ 4) บุคคลอื่นตามที่มีกฎหมายกำหนด เช่น

- เจ้าของคลังสินค้าทัณฑ์บน ตามพระราชบัญญัติภาษีสรรพสามิต พ.ศ. 2527 มาตรา 42

- ผู้ประกอบอุตสาหกรรมหรือผู้ประกอบกิจการสถานบริการซึ่งตั้งขึ้นใหม่โดยการควบเข้ากัน หรือผู้ประกอบอุตสาหกรรม หรือผู้ประกอบกิจการสถานบริการที่รับโอนกับผู้ประกอบอุตสาหกรรมเดิมตามพระราชบัญญัติภาษีสรรพสามิต พ.ศ. 2527 มาตรา 57

- ผู้ได้รับเอกสิทธิ์ตามพระราชบัญญัติภาษีสรรพสามิต พ.ศ. 2527 มาตรา 102 (3) สำหรับสินค้าที่ผู้ประกอบอุตสาหกรรมได้รับคืนหรือยกเว้นภาษี ตามมาตรา 12 วรรคสอง (2)

- ผู้ได้รับสิทธิ์ยกเว้นหรือลดอัตราภาษีสำหรับสินค้านำเข้า ตามพระราชบัญญัติภาษีสรรพสามิต พ.ศ. 2527 มาตรา 11 วรรคสอง (2) และ (3)

- ผู้โอนและผู้รับโอนที่ได้รับเอกสิทธิตามพระราชบัญญัติภาษีสรรพสามิต พ.ศ. 2527 มาตรา 102 (3) ที่ผู้ประกอบอุตสาหกรรมได้รับคืนหรือยกเว้นภาษี ตามมาตรา 12 วรรคสอง (1)

- ผู้โอนและผู้รับโอนสินค้านำเข้าที่ได้รับยกเว้น หรือลดอัตราภาษีตามพระราชบัญญัติภาษีสรรพสามิต พ.ศ. 2527 มาตรา 11 วรรคสอง (1)

- ผู้จัดการมรดก หรือทายาทผู้ได้รับมรดกสินค้านำเข้าที่ได้รับการยกเว้นหรือลดอัตราภาษี ตามพระราชบัญญัติภาษีสรรพสามิต พ.ศ. 2527 มาตรา 11 วรรคสอง (4)

- ผู้จัดการมรดก ทายาท หรือผู้ครอบครองทรัพย์มรดก ผู้อนุบาล หรือผู้พิทักษ์ ตามพระราชบัญญัติภาษีสรรพสามิต พ.ศ. 2527 มาตรา 56

- ผู้ชำระบัญชี และกรรมการผู้อำนวยการ หรือผู้จัดการ ซึ่งดำรงตำแหน่งอยู่ก่อนวันเลิกกิจการ ในกรณีที่ผู้ประกอบอุตสาหกรรม หรือผู้ประกอบกิจการสถานบริการเป็นนิติบุคคล และเลิกกิจการ โดยมีการชำระบัญชี ตามพระราชบัญญัติภาษีสรรพสามิต พ.ศ. 2527 มาตรา 58

- ผู้ดัดแปลงรถยนต์ ตามพระราชบัญญัติภาษีสรรพสามิต พ.ศ. 2527 มาตรา 144 เบญจ

- ผู้กระทำความผิดฐานมีไว้ครอบครอง ขาย และมีไว้เพื่อขาย ตามพระราชบัญญัติภาษีสรรพสามิต พ.ศ. 2527 มาตรา 161 และมาตรา 162

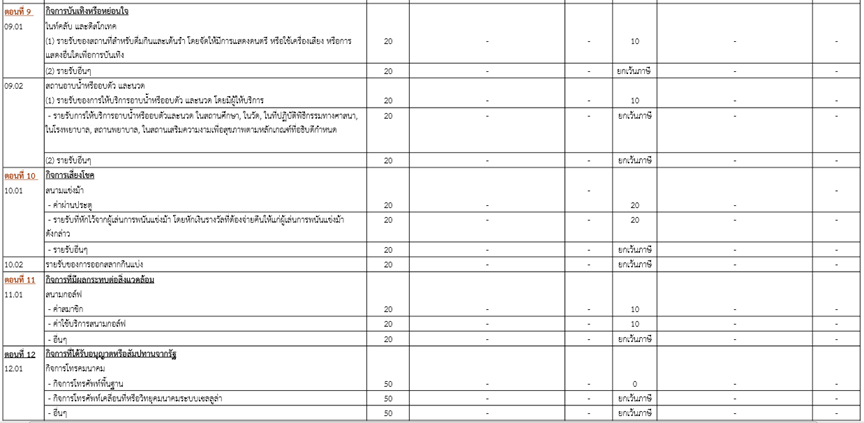

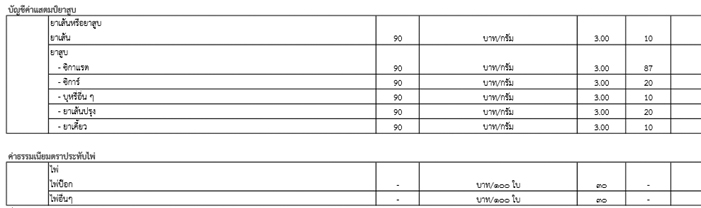

สินค้าและบริการที่จัดเก็บ

สินค้าและบริการที่กรมสรรพสามิตดำเนินการจัดเก็บภาษีสรรพสามิต คือ สินค้าที่รัฐต้องการควบคุมการบริโภค เนื่องจากมีลักษณะที่ก่อให้เกิดผลเสียต่อสุขภาพหรือกระทบต่อศีลธรรมอันดีของประชาชน หรือมีลักษณะเป็นสินค้าฟุ่มเฟือย หรือเป็นสินค้าและบริการที่ได้รับผลประโยชน์เป็นพิเศษจากกิจการของรัฐ ซึ่งได้แก่สินค้าดังต่อไปนี้

- น้ำมันและผลิตภัณฑ์น้ำมัน

- เครื่องดื่ม

- เครื่องใช้ไฟฟ้า

- แก้วเลคคริสตัล และแก้วคริสตัลอื่น ๆ

- รถยนต์ (รถยนต์นั่ง รถยนต์กระบะ รถยนต์โดยสารที่มีที่นั่งไม่เกิน 10 คน)

- เรือยอชต์ และยานพาหนะทางน้ำที่ใช้เพื่อความสำราญ

- น้ำหอม หัวน้ำหอม และน้ำมันหอม

- พรมและสิ่งทอปูพื้นอื่น (เฉพาะที่ทำด้วยขนสัตว์)

- รถจักรยานยนต์

- แบตเตอรี่

- ไนต์คลับและดิสโก้เธค

- สถานอาบน้ำหรืออบตัว

- สนามแข่งม้า

- สนามกอล์ฟ

- กิจการโทรคมนาคม (ยกเว้นภาษี)

- สลากกินแบ่งรัฐบาล (ยกเว้นภาษี)

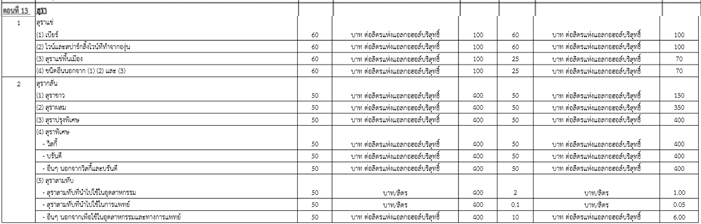

- สุรา

- ยาสูบ

- ไพ่

ฐานภาษี

การจัดเก็บภาษีสรรพสามิตในประเทศไทยจะคิดคำนวณฐานภาษีตามปริมาณ หรือตามมูลค่า หรือทั้งตามปริมาณและตามมูลค่า แล้วแต่กรณี ทั้งนี้ ขึ้นอยู่กับประเภทและชนิดของสินค้านั้น ๆ

- ฐานภาษีตามปริมาณ

ภาษีสรรพสามิต = ปริมาณสินค้า × อัตราภาษีสรรพสามิต

- ฐานภาษีตามมูลค่า การคำนวณภาษีสรรพสามิต โดยฐานตามมูลค่าสามารถแยกพิจารณาได้ดังนี้

- กรณีสินค้าผลิตในราชอาณาจักร จะถือมูลค่าตามราคาขาย ณ โรงอุตสาหกรรม โดยรวมภาษีสรรพสามิตที่พึงต้องชำระด้วย (พระราชบัญญัติภาษีสรรพสามิต พ.ศ. 2527 มาตรา 8 (1))

ฐานภาษีสรรพสามิต = ราคา ณ โรงงานอุตสาหกรรม

- กรณีสินค้านำเข้า อาศัยฐานในการคำนวณภาษีซึ่งคำนวณได้จากราคา ซี.ไอ.เอฟ. ของสินค้าและอากร ดังนี้

ฐานภาษีสรรพสามิต = ราคา ซี.ไอ.เอฟ. ของสินค้า + อากร

- กรณีบริการ ฐานในการคำนวณภาษีสรรพสามิตกรณีสถานให้บริการ ได้แก่ รายรับของสถานบริการนั้น ๆ เช่น รายรับของสนามม้า คือ ค่าผ่านประตูและรายรับที่หักไว้จากผู้เล่นการพนันแข่งม้า รายรับของสนามกอล์ฟ คือ ค่าสมาชิกและค่าใช้บริการสนามกอล์ฟ เป็นต้น

ฐานภาษีสรรพสามิต = รายรับของสถานบริการ

- กรณีดัดแปลงรถยนต์ ฐานในการคำนวณภาษีสรรพสามิต ได้แก่ มูลค่ารถยนต์จากการดัดแปลง โดยคิดจาก ราคาค่าจ้างแรงงานดัดแปลงบวกด้วยค่าวัสดุอุปกรณ์หรือค่าจ้างทาของซึ่งรวมค่าวัสดุอุปกรณ์อยู่ด้วย แต่ต้องไม่ต่ำกว่าเกณฑ์ขั้นต่ำ ตามที่อธิบดีกำหนด

ฐานภาษีสรรพสามิต = มูลค่าจากการดัดแปลง โดยให้ถือราคาค่าจ้างแรงงานดัดแปลง บวกด้วยค่าวัสดุ อุปกรณ์หรือค่าจ้างทาของซึ่งรวมค่าวัสดุ อุปกรณ์อยู่ด้วย แต่ต้องไม่ต่ำกว่าเกณฑ์ขั้นต่ำ ตามที่อธิบดีกำหนด

- กรณีสินค้าผลิตในราชอาณาจักร จะถือมูลค่าตามราคาขาย ณ โรงอุตสาหกรรม โดยรวมภาษีสรรพสามิตที่พึงต้องชำระด้วย (พระราชบัญญัติภาษีสรรพสามิต พ.ศ. 2527 มาตรา 8 (1))

จุดความรับผิด

จุดความรับผิดหรือจุดที่ภาระในการเสียภาษีสรรพสามิตของผู้มีหน้าที่เสียภาษีสรรพสามิตตามบทบัญญัติของกฎหมายจะเกิดขึ้นนั้น มีความแตกต่างกันโดยจำแนกตามประเภทของสินค้าและบริการได้ ดังนี้

- สินค้าที่ผลิตในราชอาณาจักร ในการจัดเก็บภาษีสรรพสามิตสำหรับสินค้าที่ผลิตในราชอาณาจักร สามารถแยกพิจารณาจุดความรับผิดในการเสียภาษีได้สองกรณี คือ กรณีสินค้าที่อยู่ในโรงอุตสาหกรรม และกรณีสินค้าอยู่ในคลังสินค้าทัณฑ์บน

- กรณีสินค้าที่อยู่ในโรงอุตสาหกรรม ภาระภาษีสรรพสามิตจะเกิดขึ้นเมื่อผู้มีหน้าที่เสียภาษีนำสินค้าออกจากโรงอุตสาหกรรม หรือนำสินค้าไปใช้ในโรงอุตสาหกรรม เว้นแต่เป็นการนำสินค้าออกจากโรงอุตสาหกรรมเพื่อไปเก็บไว้ในคลังสินค้าทัณฑ์บน คลังสินค้าทัณฑ์บนตามกฎหมายว่าด้วยศุลกากร เขตปลอดอากร เขตอุตสาหกรรมส่งออก อีกแห่งหนึ่ง ทั้งนี้ ผู้มีหน้าที่เสียภาษีสรรพสามิตจะต้องยื่นแบบรายการภาษีพร้อมกับชำระภาษีก่อนความรับผิดเกิดขึ้น

- กรณีสินค้าอยู่ในคลังสินค้าทัณฑ์บน คลังสินค้าทัณฑ์บนตามกฎหมายว่าด้วยศุลกากร เขตปลอดอากร หรือเขตอุตสาหกรรมส่งออก ภาระภาษีสรรพสามิตจะเกิดขึ้นเมื่อผู้มีหน้าที่เสียภาษีนำสินค้าออกจากคลังสินค้า

ทัณฑ์บน เว้นแต่เป็นการนำสินค้าออกจากคลังสินค้าทัณฑ์บนเพื่อนำกลับคืนไปเก็บไว้ในโรงอุตสาหกรรม หรือนำไปเก็บไว้ในคลังสินค้าทัณฑ์บน คลังสินค้าทัณฑ์บนตามกฎหมายว่าด้วยศุลกากร เขตปลอดอากร

เขตอุตสาหกรรมส่งออกอีกแห่งหนึ่ง และถ้านำไปใช้ภายในสถานที่ดังกล่าวก็จะถือว่าเป็นการนำสินค้าออกจากคลังสินค้าทัณฑ์บน ทั้งนี้ ผู้มีหน้าที่เสียภาษีสรรพสามิตจะต้องยื่นแบบรายการภาษีพร้อมกับชาระภาษีก่อนความรับผิดเกิดขึ้น

อย่างไรก็ดี หากกรณีความรับผิดในการเสียภาษีมูลค่าเพิ่ม ไม่ว่าทั้งหมดหรือบางส่วน เกิดขึ้นก่อนการนำสินค้าออกโรงอุตสาหกรรมหรือคลังสินค้าทัณฑ์บน ภาระภาษีสรรพสามิตจะเกิดขึ้นแก่ผู้มีหน้าที่เสียภาษีพร้อมกันกับภาระในการเสียภาษีมูลค่าเพิ่ม ทั้งนี้ ผู้มีหน้าที่เสียภาษีสรรพสามิตจะต้องยื่นแบบรายการภาษีพร้อมกับชาระภาษีภายในวันที่ 15 ของเดือนถัดจากเดือนที่ความรับผิดเกิดขึ้น หรือ ก่อนนำสินค้าออกแล้วแต่กรณีใดจะเกิดขึ้นก่อน

- สินค้าที่นำเข้ามาในราชอาณาจักร ผู้มีหน้าที่เสียภาษีสรรพสามิตจะต้องรับภาระภาษีสรรพสามิต ณ เวลาเดียวกันกับที่จะต้องเสียภาษีศุลกากรตามกฎหมายว่าด้วยศุลกากร เว้นแต่เป็นกรณีที่นำสินค้าเข้ามาเพื่อนำไปเก็บไว้ในคลังสินค้าทัณฑ์บน คลังสินค้าตามกฎหมายว่าด้วยศุลกากร เขตปลอดอากร เขตอุตสาหกรรมส่งออก ผู้มีหน้าที่เสียภาษีสรรพสามิตจะต้องรับภาระภาษีเมื่อนำสินค้านั้น ๆ ออกจากคลังสินค้าทัณฑ์บน คลังสินค้าตามกฎหมายว่าด้วยศุลกากร เขตปลอดอากร เขตอุตสาหกรรมส่งออก แล้วแต่กรณี โดยผู้มีหน้าที่เสียภาษีสรรพสามิตจะต้องยื่นแบบรายการภาษีพร้อมชาระภาษีในเวลาที่ออกใบขนสินค้าให้ตามกฎหมายว่าด้วยศุลกากร

- กรณีบริการ ผู้มีหน้าที่เสียภาษีสรรพสามิตจะต้องรับภาระภาษีสรรพสามิตเมื่อผู้ใช้บริการได้ชำระค่าบริการ และในกรณีที่ความรับผิดในการเสียภาษีมูลค่าเพิ่มไม่ว่าทั้งหมดหรือบางส่วนเกิดขึ้นก่อนได้รับชำระราคาค่าบริการ ให้ถือว่าความรับผิดในอันจะต้องเสียภาษีเกิดขึ้น พร้อมกับความรับผิดในการเสียภาษีมูลค่าเพิ่ม โดยผู้มีหน้าที่เสียภาษีสรรพสามิตจะต้องยื่นแบบรายการภาษีพร้อมกับชำระภาษีภายในวันที่ 15 ของเดือนถัดจากเดือนที่มีความรับผิดในการเสียภาษีเกิดขึ้น

- กรณีดัดแปลงรถยนต์ ผู้มีหน้าที่เสียภาษีสรรพสามิตจะต้องรับภาระภาษีสรรพสามิตเมื่อการดัดแปลงรถยนต์นั้น ได้สิ้นสุดลง โดยผู้มีหน้าที่เสียภาษีสรรพสามิตจะต้อง ยื่นแบบรายการภาษีพร้อมกับชาระภาษีภายในวันที่ 15 ของเดือนถัดจากเดือนที่การดัดแปลงสิ้นสุดลง

- กรณีนำรถยนต์ไปแสดงหรือเก็บไว้ในสถานแสดงรถยนต์เพื่อขาย ผู้มีหน้าที่เสียภาษีสรรพสามิตจะต้องรับภาระภาษีสรรพสามิตเมื่อพร้อมกับความรับผิดในการเสียภาษีมูลค่าเพิ่ม โดยผู้มีหน้าที่เสียภาษีสรรพสามิตจะต้องยื่นแบบรายการภาษีพร้อมกับชาระภาษีภายในวันที่ 15 ของเดือนถัดจากเดือนที่ความรับผิดเกิดขึ้น

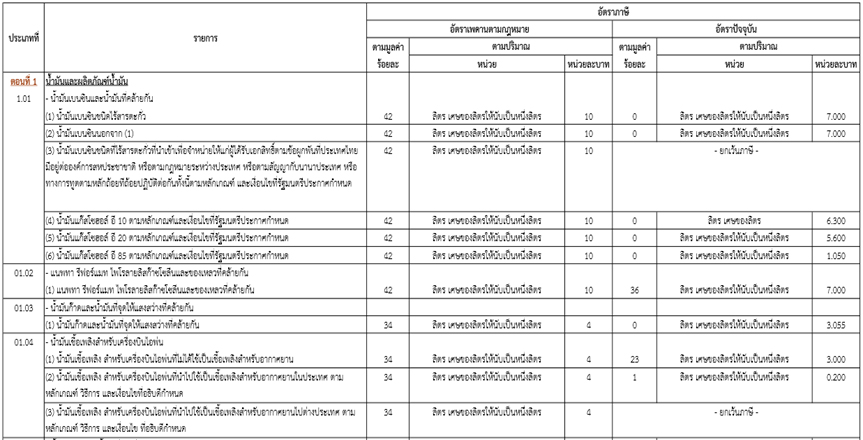

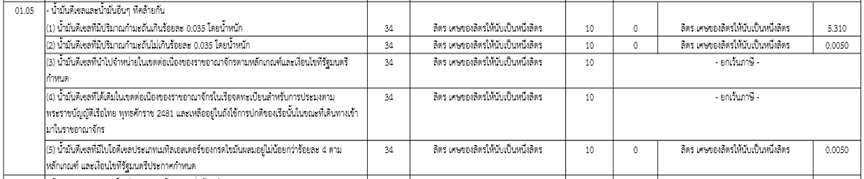

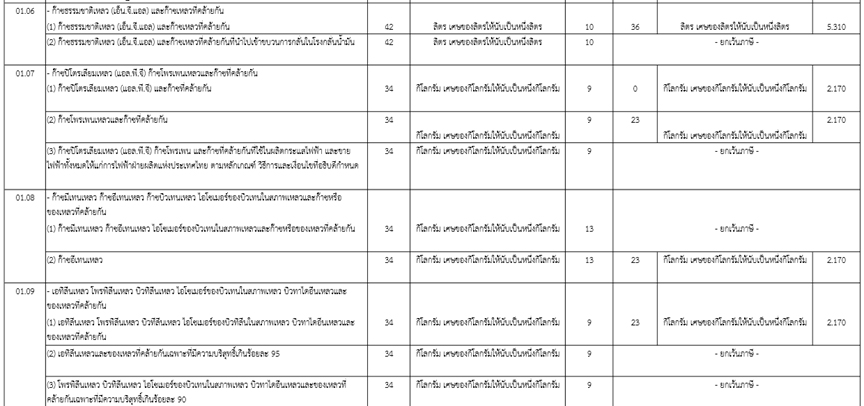

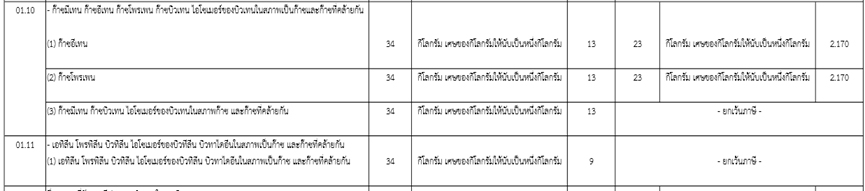

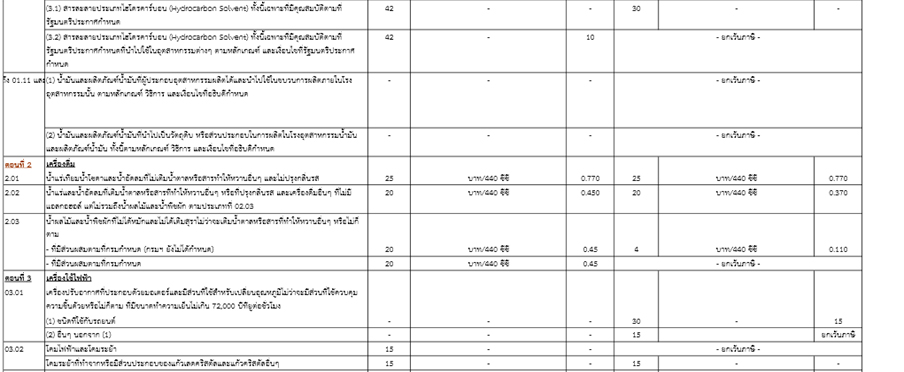

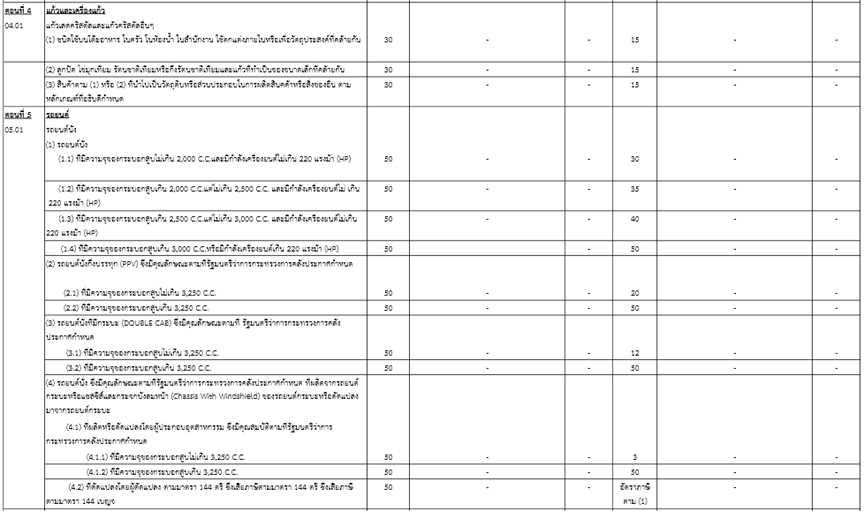

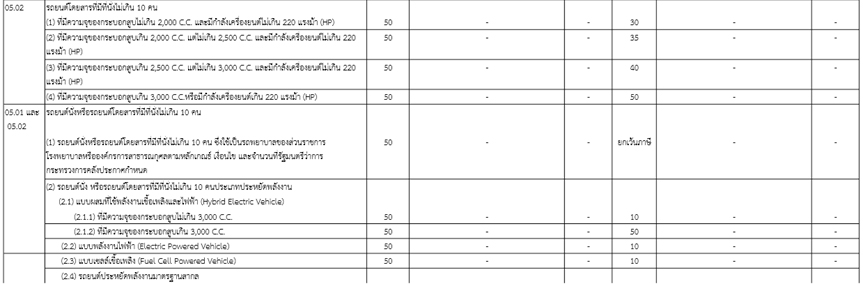

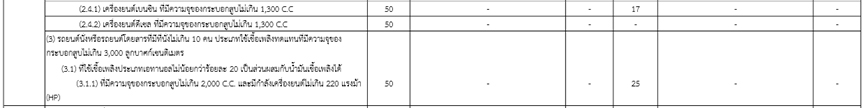

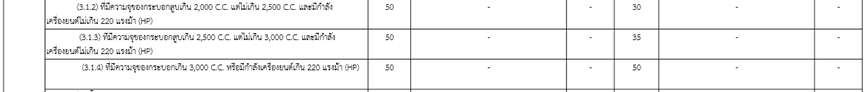

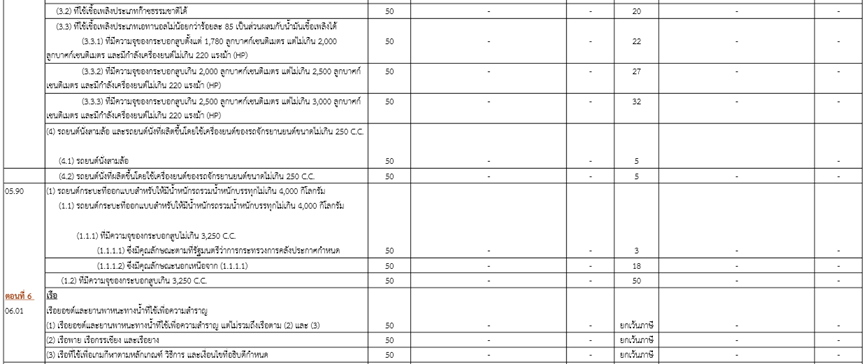

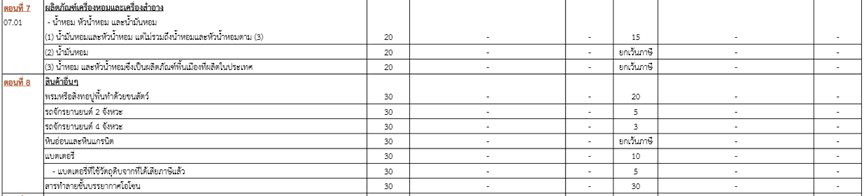

อัตราภาษี

สำหรับการกำหนดอัตราภาษีของสินค้าและบริการแต่ละประเภท ในกฎหมายต่าง ๆ ที่เกี่ยวข้องได้มีการกำหนดอัตราภาษีขั้นสูงสุด เพื่อใช้ในการคิดคำนวณภาษีสรรพสามิต โดยจำแนกตามประเภท ชนิด หรือลักษณะของสินค้าและบริการ ในขณะที่การประกาศบังคับใช้อัตราภาษีสำหรับสินค้าและบริการแต่ละประเภท ปัจจุบันจะมีการปรับเปลี่ยนให้เหมาะสมตามสภาวะเศรษฐกิจ สังคม และการเมือง ภายใต้กฎหมาย ดังนี้

(ที่มา : http://www.fpo.go.th จัดทำข้อมูลโดยส่วนนโยบายภาษีเงินได้และการบริโภค สำนักนโยบายภาษี กรมสรรพสามิต )

สิทธิประโยชน์ทางภาษี

นอกจากรัฐจะได้กำหนดให้ผู้มีหน้าที่เสียภาษีสรรพสามิต ต้องเสียภาษีสรรพสามิตสำหรับสินค้าและบริการที่กำหนด ในบางกรณีรัฐอาจมีการให้สิทธิประโยชน์ทางภาษีโดยการยกเว้นภาษีสรรพสามิตสำหรับสินค้าและบริการ หรือการลดหย่อนภาษีสรรพสามิต ดังต่อไปนี้

- การยกเว้นหรือคืนภาษีสำหรับสินค้าที่ส่งออกนอกราชอาณาจักรหรือนำเข้าไปในเขตปลอดอากร ผู้มีสิทธิขอยกเว้นหรือคืนภาษีสำหรับสินค้าที่ส่งออกนอกราชอาณาจักรหรือนำเข้าไปในเขตปลอดอากร มีดังนี้

- ผู้ประกอบอุตสาหกรรมตามกฎหมายว่าด้วยภาษีสรรพสามิตมีสิทธิขอยกเว้นหรือคืนภาษีได้

- ผู้ซื้อหรือได้รับสินค้าที่ผลิตในราชอาณาจักรจากผู้ประกอบอุตสาหกรรมเพื่อส่งออกนอกราชอาณาจักรหรือ นำเข้าไปในเขตปลอดอากรและได้รับมอบอำนาจจากผู้ประกอบอุตสาหกรรมนั้น ให้ดำเนินการขอยกเว้นหรือคืนภาษีมีสิทธิขอยกเว้นหรือคืนภาษีได้

- นิติบุคคลที่ไม่ใช่ผู้ประกอบอุตสาหกรรม ซึ่งได้ซื้อหรือได้รับสินค้าที่ผลิตในราชอาณาจักรจากผู้ประกอบ อุตสาหกรรมเป็นทอดแรกเพื่อส่งออกนอกราชอาณาจักรหรือนำเข้าไปในเขตปลอดอากรโดยไม่ได้รับมอบอำนาจจากผู้ประกอบอุตสาหกรรมให้ใช้วิธีการคืนภาษี

- บุคคลอื่นที่มิได้ซื้อหรือได้รับสินค้าที่ผลิตในราชอาณาจักรจากผู้ประกอบอุตสาหกรรมเป็นทอดแรก ให้ใช้วิธีการคืนภาษี

- การยกเว้นสำหรับสินค้าที่ส่งออกนอกราชอาณาจักรหรือนำเข้าไปในเขตปลอดอากร โดยจะนำไปเก็บพักไว้ที่สถานที่เก็บสินค้า ผู้มีสิทธิขอยกเว้นหรือคืนภาษีสำหรับสินค้าที่ส่งออกนอกราชอาณาจักรหรือนำเข้าไปในเขตปลอดอากร โดยจะนำไปเก็บพักไว้ที่สถานที่เก็บสินค้า คือ

- ผู้ประกอบอุตสาหกรรมตามกฎหมายว่าด้วยภาษีสรรพสามิต พ.ศ.2527 และ

- ผู้ซื้อหรือได้รับสินค้าที่ผลิตในราชอาณาจักรจากผู้ประกอบอุตสาหกรรมเพื่อส่งออกนอกราชอาณาจักร หรือนำเข้าไปในเขตปลอดอากรและได้รับมอบอำนาจจากผู้ประกอบอุตสาหกรรม

- การลดหย่อนภาษีสรรพสามิต ผู้ประกอบอุตสาหกรรมสามารถยื่นหนังสือแจ้งความประสงค์ขอลดหย่อนภาษีพร้อมเอกสารที่เกี่ยวข้องที่สำนักงานสรรพสามิตพื้นที่ที่โรงอุตสาหกรรมตั้งอยู่ โดยยื่นหนังสือแจ้งความประสงค์ขอลดหย่อนภาษี พร้อมยื่นแบบ ภษ.01-29 แบบ ภษ.01-30 รวมทั้งรายละเอียดโครงสร้างต้นทุน สูตรการผลิต ใบกำกับภาษีซื้อ บัญชีรับจ่ายสินค้าที่นำมาใช้เป็นวัตถุดิบในการผลิต และแบบแจ้งราคาขาย โดยสินค้าที่ผู้ประกอบอุตสาหกรรมสามารถขอลดหย่อนภาษีได้ตามมาตรา 101 แห่งพระราชบัญญัติภาษีสรรพสามิต พ.ศ. 2527 และกฎกระทรวงที่เกี่ยวข้อง มีดังนี้

- น้ำมันและผลิตภัณฑ์น้ามัน

- รถยนต์

- เครื่องไฟฟ้าประเภทเครื่องปรับอากาศ

- รถจักรยานยนต์

- แบตเตอรี่

- เครื่องดื่ม

มาตรการบังคับทางภาษี

เมื่อมีการกำหนดให้ผู้มีหน้าที่เสียภาษีสรรพสามิตต้องดำเนินการชำระภาษีตามที่กำหนด หากผู้มีหน้าที่ผู้ใดไม่ปฏิบัติตามกฎหมาย ก็ได้มีการกำหนดรูปแบบของมาตรการบังคับทางภาษีไว้ในกรณีต่าง ๆ ดังนี้

- เบี้ยปรับ ผู้มีหน้าที่เสียภาษีสรรพสามิตจะต้องเสียเบี้ยปรับ ในกรณีและตามอัตรา ดังต่อไปนี้

- กรณีมิได้ยื่นแบบรายการภาษีภายในกำหนดเวลา ไม่ว่าจะได้จดทะเบียนสรรพสามิตไว้หรือไม่ จะต้องเสียเบี้ยปรับอีก 2 เท่าของเงินภาษี

- กรณีได้ยื่นแบบรายการภาษีไว้ไม่ถูกต้อง ทำให้จำนวนเงินภาษีที่ต้องเสียขาดไป จะต้องเสียเบี้ยปรับอีก 1 เท่าของเงินภาษีที่ขาดไป

- เงินเพิ่ม ผู้มีหน้าที่เสียภาษีสรรพสามิตผู้ใดไม่ชำระภาษีภายในกำหนดเวลา หรือชำระขาดจากจำนวนที่ต้องเสีย จะต้องเสียเงินเพิ่มอีกร้อยละ 1.5 ต่อเดือน หรือเศษของเดือน ของเงินภาษีที่ต้องชำระโดยไม่รวมเบี้ยปรับ และการคำนวณเงินเพิ่มดังกล่าวมิให้คิดทบต้นเงินเพิ่ม มิให้เกินกว่าจำนวนภาษีที่ต้องชำระโดยไม่รวมเบี้ยปรับ

- บทกำหนดโทษ

- ผู้ประกอบอุตสาหกรรมหรือผู้ประกอบกิจการสถานบริการไม่ยื่นคำขอจดทะเบียนสรรพสามิต รวมถึงไม่แจ้งย้าย หรือเลิกโรงอุตสาหกรรมหรือสถานบริการภายในเวลาที่กำหนด มีโทษปรับไม่เกิน 5,000 บาท

- ผู้ประกอบอุตสาหกรรมหรือผู้ประกอบกิจการสถานบริการไม่แสดงใบทะเบียนสรรพสามิตไว้ในที่เปิดเผย หรือใบทะเบียนชำรุดในสาระสำคัญหรือสูญหายแล้วไม่ยื่นคำขอรับใบแทนภายใน 30 วัน นับแต่วันที่ทราบ และภายใน 15 วัน ในกรณีที่ใบอนุญาตคลังสินค้าทัณฑ์บนชำรุดในสาระสำคัญหรือสูญหาย มีโทษปรับไม่เกิน 4,000 บาท

- ผู้ใดไม่แจ้งราคาขาย ณ โรงอุตสาหกรรม หรือราคาค่าบริการ ตามเวลาที่กำหนด มีโทษปรับไม่เกิน 5,000 บาท

- ผู้มีหน้าที่เสียภาษีไม่ได้ยื่นแบบรายการภาษีภายในเวลาที่กฎหมายกำหนดต้องเสียค่าปรับอีก 2 เท่าของค่าภาษี กรณีผู้มีหน้าที่เสียภาษียื่นแบบรายการภาษีไว้ไม่ถูกต้อง ทำให้จำนวนภาษีที่ต้องเสียขาดไป ต้องเสียเบี้ยปรับอีก 1 เท่าของภาษีที่ขาดไป

- ผู้มีหน้าที่เสียภาษีไม่ชำระภาษีภายในเวลาที่กฎหมายกำหนดต้องเสียเงินเพิ่มอีกร้อยละ 1.5 ต่อเดือน หรือเศษของเดือนของเงินภาษีที่ต้องชำระโดยไม่รวมเบี้ยปรับ โดยการคำนวณเพิ่มมิให้คิดทบต้นและไม่เกินกว่าจำนวนภาษีที่ต้องชำระโดยไม่รวมเบี้ยปรับ

- ผู้ใดแจ้งข้อความอันเป็นเท็จ ตอบคำถามถ้อยคำอันเป็นเท็จ นำพยานหลักฐานเท็จมาแสดงหรือยื่นบัญชีหรือเอกสารอันเป็นเท็จ เพื่อหลีกเลี่ยงการเสียภาษีต้องระวางโทษจำคุกไม่เกิน 7 ปี และปรับไม่เกิน 300,000 บาท